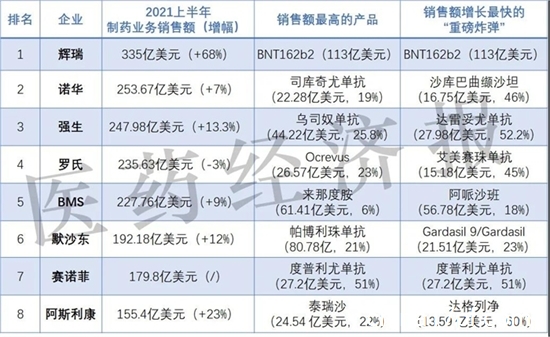

近段时间,各大跨国药企陆续发布半年报,已有八大跨国药企巨头公布了最新的业绩。受新冠肺炎业务调整、重磅药物增长面临不同境地影响,今年上半年,各大跨国药企排名迎来新一轮洗牌,辉瑞凭借新冠肺炎疫苗翻身,自剥离普强业务后重夺冠军宝座。诺华、强生受重磅产品快速增长拉动,业绩迅速攀升。罗氏由于持续受生物类似药冲击,是目前已公布半年报中唯一一家业绩出现负增长的药企巨头。

八大跨国药企巨头业绩PK情况如何,各家重磅产品销售呈现哪些趋势,又有哪些产品释放了强劲的增长潜力?

01、辉瑞:新冠疫苗销售额将超修美乐

辉瑞上半年总收入为335亿美元,同比增长68%。辉瑞业绩大增主要是来自与BioNTech合作的新冠疫苗BNT162b2,其已成为辉瑞销售额最高、增长最快的产品,上半年销售额达113亿美元。辉瑞预计2021年BNT162b2收入约为335亿美元,这一数字高于此前第一季度报告发布时260亿美元的预期。BNT162b2也将超越艾伯维的修美乐,成为史上销售额最高的药物。

辉瑞表示,将继续推进mRNA新冠疫苗的监管获批。目前,德尔塔变异株导致的感染正在不少国家蔓延和激增。辉瑞发布的新数据显示,第三剂新冠疫苗可以“强烈”增强对抗德尔塔变体病毒。辉瑞计划最早将于今年8月向FDA提交第三剂药物的紧急使用授权申请。

除了新冠疫苗,阿哌沙班、哌柏西利、恩扎鲁胺等产品仍是拉动辉瑞业绩增长的主要因素。不过,面对竞品竞争,哌柏西利的销售额持续放缓,美国市场出现下滑。此外,2020年销售额超20亿美元的JAK抑制剂托法替布销售受阻,第二季度同比下降9%,美国市场下降15%。

02、诺华:基因疗法今年或迈入“重磅炸弹”行列

诺华上半年营收为253.67亿美元,同比增长7%。诺华业绩主要受司库奇尤单抗、沙库巴曲缬沙坦等产品的强劲增长推动。司库奇尤单抗上半年实现收入22.28亿美元,同比增长19%,是诺华销售额最高的产品。心衰新药沙库巴曲缬沙坦表现抢眼,上半年实现收入16.75亿美元,同比增长46%,超越芬戈莫德,成为诺华销售额第二高的药品。

诺华治疗脊髓性肌萎缩的基因疗法Zolgensma上半年实现了6.34亿美元的销售额,增幅高达69%,预计今年将闯进10亿美元大关。Zolgensma目前已在41个国家和地区获得使用许可。根据诺华预测,2022年将会有15个国家/地区将其纳入报销范畴,有望成为拉动诺华业绩增长的“重磅炸弹”。

03、强生:多款重磅产品表现抢眼

强生上半年总收入为456.33亿美元,同比增长16.9%。强生的业务收入主要包括制药、医疗器械和消费者保健,制药业务上半年收入247.98亿美元,增长13.3%。

强生的制药板块主要是由乌司奴单抗、达雷妥尤单抗、依布替尼、Tremfya、阿帕他胺等几款产品高速增长推动,增幅分别为25.8%、52.2%、13.2%、16.2%、80%。

乌司奴单抗凭借在克罗恩病和溃疡性结肠炎中的优势地位,成为目前强生最为倚重、销售额最高的产品。不过,未来3年内该药或将面临生物药类似药以及竞品的冲击。达雷妥尤单抗全球市场表现强劲,是强生重磅药物中增幅最高的产品,增速超50%,这也让强生在多发性骨髓瘤(MM)市场继续保持领军地位。另外,阿帕他胺作为强生在前列腺癌领域继阿比特龙后的另一款重磅品种,自2018年上市一直持续高速增长,是目前强生增长最快的产品。

不过,英夫利昔单抗因遭受生物类似药冲击,销售额连年下滑。2016 年英夫利昔单抗达到销售额峰值,约70亿美元。今年上半年萎缩至16.65亿美元,同比下降13.5%。

04、罗氏:“三驾马车”销售大跌,制药业务微降

罗氏上半年收入为307亿瑞士法郎,较上年增长8%。其中,制药业务收入为216亿瑞士法郎(235.63美元),下降3%。制药业务下滑主要受到生物类似药和新冠疫情的影响。不过几款新药增长强劲,正在抵消下滑颓势。受生物类似药影响,近年来,罗氏抗癌药“三驾马车”销售额进一步大幅下跌。今年上半年,贝伐珠单抗、曲妥珠单抗、利妥昔单抗销售额分别下滑40%、35%、41%。

与此同时,新获批产品正在迎头赶上。2012年之后获批的产品上半年贡献了超过110 亿瑞士法郎的销售额,增长30%,占制药部门总销售额50%以上。其中,多发性硬化症药物Ocrevus扛起大旗,销售额达到24.38亿瑞士法郎(26.57亿美元),增幅23%,是罗氏上半年销售额最高的产品。血友病药物艾美赛珠单抗增长强劲,上半年销售额同比增长45%,达到13.93亿瑞士法郎(15.18亿美元),成为罗氏增长最快的产品。PD-L1单抗阿替利珠单抗基于小细胞肺癌、三阴乳腺癌、肝细胞癌三大适应症的获批,上半年销售额上涨29%,已跃升为罗氏TOP 5产品。

具体到中国市场,得益于帕妥珠单抗、艾乐替尼、阿替利珠单抗以及曲妥珠单抗的强劲销售,上半年罗氏中国区制药业务增长3%,收入达到17亿瑞士法郎。

05、BMS:O药恢复正增长

BMS上半年总收入为227.76亿美元,同比增长9%。BMS业绩增长主要来自来那度胺、阿哌沙班、纳武利尤单抗、阿巴西普、泊马度胺、达沙替尼和依匹木单抗这七大重磅产品的拉动,合计销售额突破200亿美元。

来那度胺是目前BMS销售额最高的产品,上半年销售收入为61.46亿美元,同比增长6%,2021年将再创新高。抗凝药物阿哌沙班上半年实现了56.78亿美元的营收,同比增长18%,是BMS“重磅炸弹”中增速最快的产品。2020年该产品全球销售额达到91亿美元,预计2021年将跻身百亿药品。

明星抗肿瘤药“O药”纳武利尤单抗2020年受疫情影响,销售额首次出现下滑,今年上半年恢复正增长,同比增长6%,销售额超过36亿美元。不过几大PD-1/L1正遭遇撤销适应症危机。日前,BMS 宣布自愿撤回O药又一适应症,即单药治疗先前接受索拉非尼治疗后进展的肝细胞癌(HCC)患者。此前,O药已宣布自愿撤回小细胞肺癌(SCLC)适应症。

06、默沙东:新冠治疗产品开发不顺

默沙东上半年总收入为220.29亿美元,同比增长12%。药品业务上半年累计贡献192.18亿美元,同比增长12%。默沙东业绩主要受帕博利珠单抗和HPV疫苗销售拉动。

2020年,帕博利珠单抗(K药)全球销售额达到143.80亿美元。今年上半年,K药销售收入为80.78亿美元,同比增长21%。Gardasil 9/Gardasil上半年累计营收为21.51亿美元,同比增长23%。

K药也接连撤回了两项适应症。不久前,默沙东宣布自愿撤回在美国加速批准的用于治疗在二线及后线治疗后进展的PD-L1阳性局部晚期或转移性胃及胃食管交界处(GEJ)腺癌。今年3月,默沙东在美国也撤回了用于小细胞肺癌治疗的适应症。

在产品开发方面,默沙东表示,将继续推进肿瘤学产品组合的开发计划,预计到2028年将有超过90个潜在的新适应症获批。

目前,默沙东营收主要依靠抗肿瘤产品和疫苗,最核心的产品为Keytruda,奥拉帕利和甲磺酸仑伐替尼分别是与其他公司联合推广的药物。

默沙东也在开拓新治疗领域,但并不顺利。在新冠治疗产品开发上,默沙东今年4月宣布终止引进的免疫调节剂MK-7110项目,因停止该项目的核销款项达到了1.88亿美元。2020年第四季度财报中,默沙东还披露了与停止开发V591相关的一笔9000万美元的研发减值费用。加上停止开发另一种新冠候选疫苗V590,默沙东在终止新冠项目方面的费用已高达4.93亿美元。

07、赛诺菲:为支柱产品设百亿欧元年销售目标

赛诺菲2021上半年营收共计173亿欧元。其中,制药业务收入132亿欧元,同比增长1.4%;疫苗业务收入19.4亿欧元,增长5.5%;两大业务合计151.4欧元(179.8亿美元)。

重磅药物特应性皮炎、哮喘治疗度普利尤单抗二季度继续维持高速增长,增长57%,达到12.43亿欧元,上半年销售收入达到22.9亿欧元,成为赛诺菲销售额最高、增速最快的产品。

度普利尤单抗于2017年3月底获得FDA批准上市,目前已获批治疗多种由2型炎症导致的疾病:中度至重度特应性皮炎(≥6岁患者)、中度至重度哮喘(≥12岁患者)、伴鼻息肉的慢性鼻-鼻窦炎(CRSwNP,成人患者)等。今年3月,FDA又受理了度普利尤单抗用于治疗年龄在6-11岁、病情不受控的中度至重度哮喘儿童患者的补充生物制品许可申请(sBLA)。赛诺菲计划明年提交度普利尤单抗慢性自发性荨麻疹治疗申请的监管文件。今年2月,赛诺菲为度普利尤单抗设定了100亿欧元的年销售额目标。

除了重磅药物度普利尤单抗之外,疫苗也是赛诺菲战略的另一个关键业务,今年第二季度收入为10亿欧元,增长16%。此外,赛诺菲也一直致力于加强抗肿瘤业务。

08、阿斯利康:抗肿瘤药板块表现不俗

阿斯利康上半年总收入为155.4亿美元,同比增长23%。中国区收入32.09亿美元,增长21%,占阿斯利康总收入的21%。

抗肿瘤药板块表现不俗,三大产品泰瑞沙、度伐利尤单抗和奥拉帕利都保持了两位数的快速增长。泰瑞沙上半年营收为24.54亿美元,同比增长22%,是阿斯利康销售额最高的产品。PD-L1单抗度伐利尤单抗突破十亿大关,上半年营收达11.6亿美元,同比增长22%。PARP抑制剂奥拉帕利上半年营收为11.3亿美元,同比增长39%。此外,降糖新药达格列净增速亮眼,上半年营收为13.59亿美元,同比大增60%。

呼吸系统药物布地奈德福莫特罗吸入剂营收为13.71亿美元,同比下降5%。替格瑞洛下降11%,下降原因主要是受到国内集采的影响,在新兴市场销售额直降38%。