按照申万行业分类,A股医药生物板块上市公司共有352家。2020年前三季度,这352家药企共实现营业收入13300亿元,其中有1981亿元花在了销售费用上,占营业收入比例为14.9%。

医药生物行业的销售费用真的高吗?

比其他行业高:占比排名位列第二

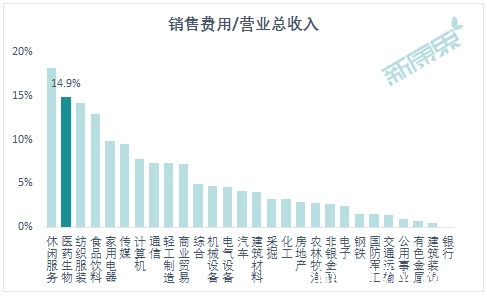

A股28个申万I级行业中,医药生物的销售费用占比位列第二,仅次于休闲服务行业,比砸钱投广告的纺织服装和食品饮料行业还高。

图表1:2020年前三季度A股各行业销售费用/营业总收入情况

来源:同花顺,中康产业资本研究中心

比其他费用高:是研发费用五倍多!

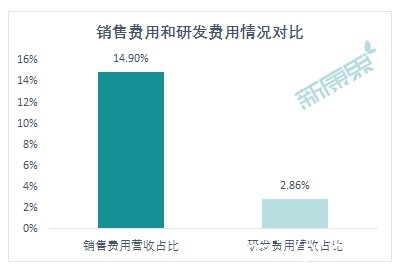

2020年前三季度医药生物A股上市企业的销售费用占营业收入比例为14.9%,相比之下,研发支出381亿,占营业收入的比例仅2.86%。也就是说一个药企收入100元,有15元花在了销售上面,但仅有不到3元用于研发新产品,重“金”都砸在了销售非研发上。

图表2:2020前三季度A股医药生物行业销售费用和研发费用情况对比

来源:同花顺,中康产业资本研究中心

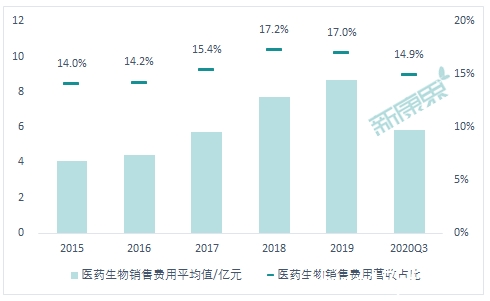

比历史高:五年翻倍

医药生物行业营业收入平均值由2015年的29亿增长至2019年的51亿元,实现了快速增长。但与此同时,2015年平均销售费用仅4.1亿元,2019年已翻倍至8.7亿元,营收占比也提升了3%左右。销售费用的增长远高于营业收入的增长,业绩全靠“钱”砸。

图表3:医药生物平均销售费用及营收占比情况

来源:同花顺,中康产业资本研究中心

钱都“败”哪儿去了?

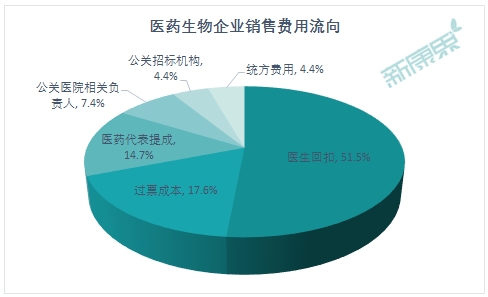

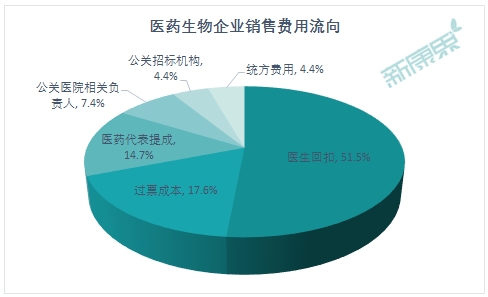

医药生物行业的销售费用“高”毋庸置疑,但如此高的费用,都花哪儿去了?

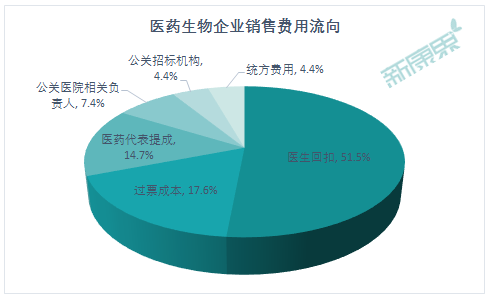

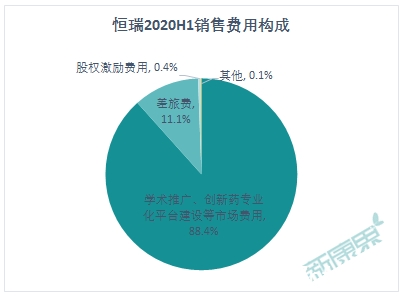

据恒大研究院调研数据显示,医药生物企业的销售费用主要有六大流向:公关招标机构费用、公关医院相关负责人费用、医生回扣、医药代表提成、过票成本和统方费用。其中,仅医生回扣占比就超一半。根据国内医药龙头恒瑞医药财报数据显示,近90%的销售费用为市场推广等费用。医药生物行业的销售费用,都用在了关系维护和市场推广上,也即 “带金销售”。

图表4:医药生物企业销售费用流向情况

来源:恒大研究院,中康产业资本研究中心

图表5:2020上半年恒瑞医药销售费用构成

来源:公司财报,中康产业资本研究中心

为什么要“带金销售”?

跟产业链及销售模式有关

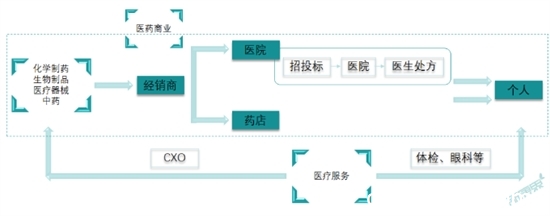

医药生物分类下有6个II级子行业:化学制药、生物制品、医疗器械、中药、医药商业和医疗服务。其中化学制药、生物制品、中药和医疗器械子行业下的制造企业为属于行业上游,其生产的药品、器械等产品通过经销商销售到药店和医院,由于医院渠道的特殊性,继而出现了带金销售。上游企业的产品需要经过招投标流程进入医院,再经由医生处方流到终端患者,虽然支付方为终端患者个人及医保,但是处方的决定权在医生。这一决定权带来了灰色的回扣费用,也是上游制药企业的销售费用主要流向。

图表6:医药生物行业产业链

来源:公开材料,中康产业资本研究中心

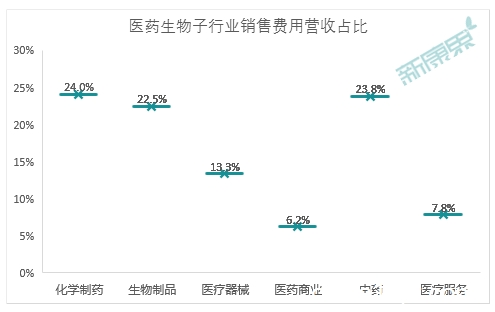

负责流通环节的医药商业企业,以及服务于上游企业和个人的医疗服务企业,则不依赖于进医院开处方这一环节,因此其销售费用远低于上游制造企业。从2020年前三季度销售费用营收占比来看,医药商业和医疗服务占比仅个位数,而化学制药、生物制品和中药的占比均在20%以上,比I级医药生物行业水平高了近10%。

图表7:2020年前三季度医药生物子行业销售费用营收占比情况

来源:同花顺,中康产业资本研究中心

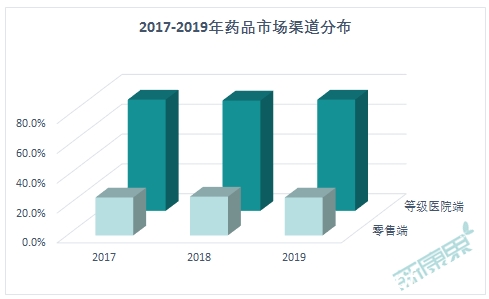

医院端仍为医疗产品主要销售渠道

中康数据显示,即使在处方外流等多个医改措施下,我国药品市场渠道分布中,等级医院渠道近三年占比均在75%左右,仍占绝对优势,这就决定了上游制造企业仍以医院为主要销售渠道,医疗产品一经医院销售,则难以避免“带金销售”。

图表8:2017-2019年等级医院端及零售端渠道分布情况

来源:中康CMH-零售药店,中康产业资本研究中心

怎么把“金”砍掉花在刀刃上?

带金销售引发了看病贵、医生灰色收入等系列问题,卫健委亦出台了相关政策以改善此现象。下面我们就以最具有代表性的化学制药子行业为例,探讨近年相关的政策措施。

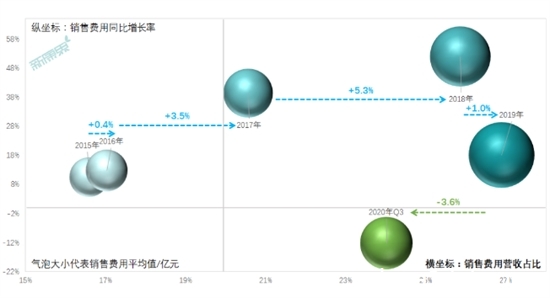

2017年初,我国国家卫生健康委员会推出“两票制”改革。以往药品在流通环节历经多层经销商层层加价,改革后药品从生产企业到流通企业开一次发票,流通企业到医疗机构再开一次发票,称之为“两票制”,意在缩减流通环节从而降低药价。但从化学制药子行业的平均销售费用来看,2017年当年销售费用占比不降反升,而后的2018年其占比提升了5.3%。两票制虽然缩短了流通环节,但药企仅由原本的低开向高开销售模式转变,并未改善带金销售问题。

图表9:化学制药子行业销售费用气泡图

来源:同花顺,中康产业资本研究中心

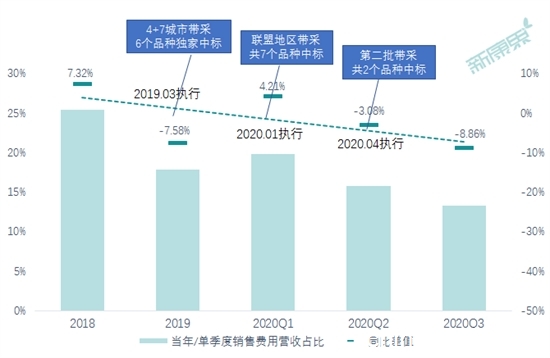

2018年11月,国家组织医药集中采购,以承诺的采购量换取降价,在4+7城市试行,俗称4+7城市带量采购,随后的2019年及2020年密集组织了联盟地区、第二批及第三批带量采购。带量采购直接连接了制药企业和医院端,将中标价格透明化,意在砍掉二者间的利益链条。从带量采购政策推行方式来看,带金销售模式有望成为过去式。值得注意的是,化学制药行业销售费用营收占比2020年前三季度下降了3.6%,自2015年以来,销售费用占比首次出现下降。

图表10:带量采购时间进度

来源:同花顺,中康产业资本研究中心

以华海药业来看,在4+7带量采购中6个品种独家中标,联盟地区带量采购中7个品种中标,第二批带量采购中2个品种中报,可谓带量采购招标的“大赢家”。根据带量采购推进时间,自2019年4+7城市带量采购开始执行,华海药业的销售费用明显下降,其营收占比2019年下降了7.58pct,2020年随着后续带量采购批次的落地,华海药业单季度的销售费用营收占比下降明显,当前占比仅13.24%,比化学制药行业水平低了近10pct。

图表11:华海药业销售费用营收占比情况

来源:同花顺,中康产业资本研究中心(注:同比差值=单季度销售费用营收占比-去年同期销售费用营收占比)

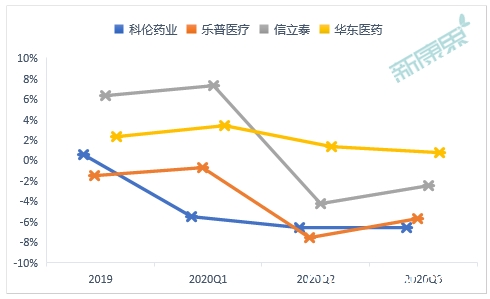

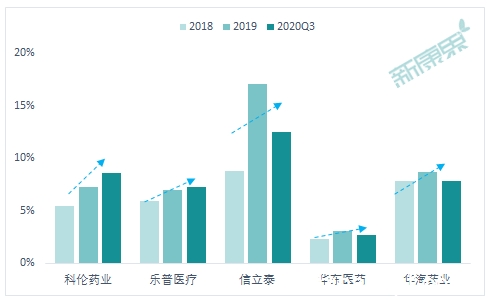

除华海药业外,科伦药业、乐普医疗、信立泰以及华东医药4家带量采购重要参与者,其销售费用自2020年一季度开始呈明显下降趋势,带量采购政策砍“金”能力可谓强。

图表12:4家企业销售费用占比情况

来源:同花顺,中康产业资本研究中心(注:2020年为单季度数值)

对比这五家企业的销售费用及研发费用各自营收占比情况,销售费用下降的同时,研发费用占比在逐步提升。一方面,带量采购砍掉了中间带金销售环节,节省了其中的销售费用,企业有更多的钱投入到研发里去,另一更重要方面,仿制药纳入带量采购导致利润率降低,倒逼企业走向创新道路。

图表13:5家企业研发费用营收占比情况

来源:同花顺,中康产业资本研究中心

小结

医药生物行业销售费用“高”由来已久,主要是由销售模式其中的利益链条决定的。而国家亦有相关政策试图砍掉此“金”,“两票制”出台之后上有政策下有对策,销售费用不降反升。而带量采购政策效果明显,既砍掉了其中灰色地带的金,又促使企业走向创新。但政策不可一蹴而就,需给药企留有转型空间,如此产业将更健康发展,以往见不得光的金亦能在太阳底下闪闪发光!