8月2日,国家发改委官方网站发布《国家发展改革委办公厅、人民银行办公厅关于对失信主体加强信用监管的通知》(以下简称《通知》),严肃贯彻完善守法诚信褒奖机制和违法失信惩戒机制,使人不敢失信、不能失信的核心价值导向,内容剑指各领域存在的偷税漏税、虚开发票等严重失信行为,要求针对“黑名单”或重点关注名单的企业及法人/非法人组织及时开展失信提示和警示约谈。

《通知》明确:对失信单位法定代表人(或主要负责人)和负有责任的相关人员进行问责,将法人和非法人组织的失信信息作为评价其法定代表人(或主要负责人)和负有责任的相关人员信用状况的重要依据,纳入个人信用档案,并共享至全国信用信息共享平台;在对失信单位实施联合惩戒的同时,建立对其法定代表人(或主要负责人)和负有责任的相关人员的联合惩戒机制。

今年上半年,国家税务局牵头各地税务监管部门,按照“打团伙、端窝点、查串案、办大案”的思路,为从源头防范虚开发票和骗税行为,对虚开增值税专用发票、利用虚开普通发票偷税、利用空壳企业暴力虚开发票违法行为严厉查处。

4月份,在全国税务稽查工作视频会议上,国家税务总局局长王军便已经明确指出,“持续开展打击骗取出口退税和虚开增值税专用发票专项行动”将会是接下来工作的重点,而这正是医药行业偷税漏税最常见的手段,因此作为一直以来的重点稽查领域,医药行业没有任何理由在今年会独善其身。

“营改增””两票制”“金税三期”等制度全面贯彻,将医药行业过票、走票、洗钱的传统灰色流通链条暴露在阳光之下。在多部门联手重拳出击,全面整顿新形势下,生产、流通、终端任何一环都面临着前所未有的严格监管。

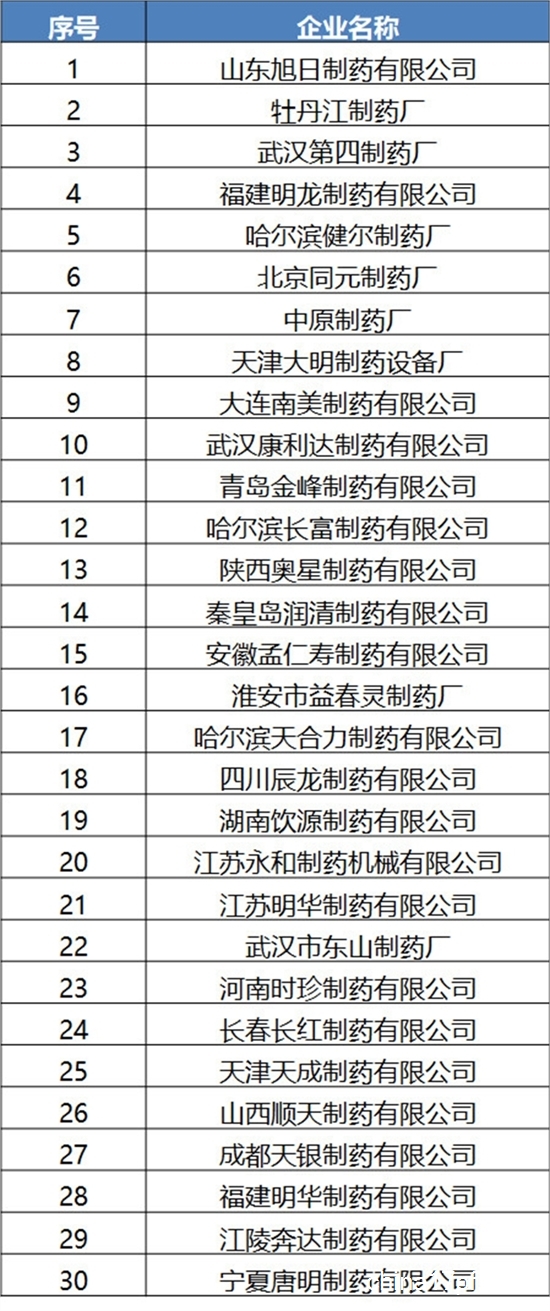

黑名单:

单家药企虚开发票1.3亿!

在此前“信用中国”网站公布的严重违法失信者黑名单中,医药企业俨然成为发生税务领域严重违法失信行为的重灾区,该网站已经公布的2018年上半年《偷税涉及税额三千万以上重大税收违法案件当事人企业公告名单》、《虚开发票或骗税涉及税额三千万以上重大税收违法案件当事人企业公告名单》,包括河北康鼎医药贸易有限公司、辽宁德大医药有限公司、山东赣康医药有限公司、梅州市荣安医疗器械有限公司、山东海力健药业有限公司(原山东海康医药有限公司)被点名,涉案金额均较为巨大,其中山东海力健药业有限公司(原山东海康医药有限公司)更是因为1.3亿元的涉案金额排在黑名单前列。

今年4月以来,税务总局、公安部、海关总署、中国人民银行四部门联合部署打击骗税和虚开增值税专用发票专项行动。随后,全国各地纷纷掀起联合打击欠税、骗税、虚开发票的整顿浪潮:

安徽——在2018年前5个月,全省共立案检查纳税人529户,初步查实虚开209户,认定对外虚开和接受虚开增值税专用发票及其他抵扣凭证2.48万份,涉及金额22.98亿元、税额3.72亿元;公安机关立案侦查27户、抓捕犯罪嫌疑人12名。

甘肃——今年以来,国家税务总局甘肃省税务局与省公安厅等部门密切协作,严厉打击虚开发票和骗税行为。上半年,全省税务部门认定虚开增值税专用发票7076份,金额12.08亿元,税额1.8亿元;移送公安机关立案侦查95起,抓捕犯罪嫌疑人24人,打掉5个虚开发票违法团伙。

成都——成都国家税务局于今年6月公布了2017年企业欠税名单,名单显示,欠税金额在200万元以上的一共有39户,共计金额5.97亿元,其中医药企业为14户,占比为35.9%,但金额却高达4.25亿元,占比71.2%。

陕西——陕西税务局稽查局相关负责人介绍,2017年全省虚开增值税专用发票在农产品、手机、医药、纺织等行业高发,共查处虚开案源4623户,确定虚开发票份数26956份,直接挽回国家税款损失7.65亿元。

广西——2018年上半年,广西税务部门对外公布了186件税收违法“黑名单”案件,其中偷税案件4件,虚开增值税专用发票案件85件、虚开普通发票案件92件,另有骗取出口退税案件5件。

严惩:

严重失信寸步难行

监管部门工作人员在分析今年上半年税收违法案件情况时指出,列入“黑名单”的税收违法案件约95%属于发票虚开案,虚开增值税专用发票案件占据了“黑名单”的重头。“虚开、骗税违法行为呈现专业化、团伙家族化、隐蔽化等特点,利用增值税专用发票进行虚假抵扣,作案周期越来越短。”

此前,国家发改委联合最高人民法院等相关部门联合印发《关于在一定期限内适当限制特定严重失信人乘坐火车推动社会信用体系建设的意见》、《关于在一定期限内适当限制特定严重失信人乘坐民用航空器推动社会信用体系建设的意见》,相关文件已经于5月起正式落地实施,进一步加大对失信被执行人的惩戒力度,拓宽限制乘坐火车、飞机等惩戒措施的应用范围,真正形成“一处失信、处处受限”的信用联合惩戒体系。

据记者粗略查询《信用中国》官网数据,医药领域曾有数十名法人代表曾经登上过失信黑名单,涉及企业众多。

失信医药企业名单(不完全统计)

业内人士指出,优化税务营商环境必须集中力量加大打击虚开发票,。“两票制”的制度背景,令各类企业开始选择各异的应对措施,例如从底价结算改为高开,或寻找新的过票渠道等方式,或依托“CSO”之名的第三方服务机构处理费用,但在强硬的手段面前,这些做法显然难以长期为继。

此外,“营改增”全面推开,所有增值税专用发票均从全国联网的增值税系统开具,并且要求交易的票、帐、货相符;增值税抵扣链条完整,货物进出纪录清晰可查。“金税三期”大规模应用,企业任何事项均会留下记录,税务、工商、社保、统计、银行等接口的完善使得各类信息在税务系统里都一览无余。企业的违法成本将会大大增加。

不难看出,国家对于企业税务方面的核查注定不会仅仅局限于个别地区、个别企业,而将是一场全面的、持续的、广覆盖的深度核查,政策组合拳充分发力,从各个层面针对医药销售合规监管已经显示出了国家正本清源的决心,医药行业作为历来的税务问题重灾区将首当其冲成为监管重点打击的领域。